오늘은 11월 22일부터 24일까지 청약 예정인 미래에셋글로벌리츠의 간단한 기업 소개와 수요예측 결과를 비교해보고 균등 및 비례 배정 예상 그리고 마지막으로 각 청약증권사별 청약자격, 청약한도, 청약수수료까지 알아보겠습니다. 리츠공모주 최초로 균등배정이 추가되어서 흥행이 예상되고 있습니다.

미래에셋글로벌리츠에 대해 간단히 알아보겠습니다.

미래에셋글로벌리츠는 이름에 글로벌이 들어가는 것처럼 글로벌하게 부동산 자산 운영을 하는 회사입니다.

주요 기초자산은 미국 휴스톤과 플로리다, 인디애나에 물류센터를 보유하고 있으며, 리츠에서 중요한 지표 중 하나인 우량 고객으로 아마존과 페덱스를 주요 고객으로 두고 있습니다.

먼저 휴스톤 물류센터입니다.

아마존과 2032년까지 계약이 되었으며, 매년 임대료 1.5%씩 인상 예정이며, 조기 해지 조항이 없다고 합니다.

또한 기타 문제가 없으면 계약 만료 시점에 5년 단위로 최대 4회 연장이 가능합니다.

다음은 플로리다 물류센터입니다.

페덱스와 2032년까지 계약이 되었으며, 계약 기간에 따라 임대료도 인상해서 받을 예정입니다.

여기도 조기 해지 조항은 없다고 합니다.

또한 기타 문제가 없으면 계약 만료 시점에 5년 단위로 2회 연장이 가능합니다.

마지막 인디애나 물류센터입니다.

여기도 페덱스와 15년 동안 계약이 되었으며, 임대료는 5년마다 5%씩 인상 예정입니다.

또한 기타 문제가 없으면 계약 만료 시점에 10년 단위로 3회 연장이 가능합니다.

인디애나 물류센터는 확장이 가능해서 차후 자산 운영 계획에 따라 물류센터를 확장할 수도 있습니다.

미래에셋글로벌리츠의 배당 수익률입니다.

년평균 약 6.47%로 반기마다 배당을 한다고 합니다.

반기마다 약 3%대 배당을 받을 수 있을 것으로 보입니다.

다음은 올해 모든 리츠공모주와 중요 데이터를 비교해 보겠습니다.

디앤디플랫폼리츠부터 SK리츠 NH올원리츠까지 상장일에 모두 수익을 주었습니다.

높은 수익은 아니나 상장일 시초가 평균은 5,407원이며, 종가 평균은 5,480원입니다.

미래에셋글로벌리츠 역시 사업 구조도 괜찮아 보여 여기 평균 이상의 상장일 주가를 기대합니다.

공모금액과 상장일 시가총액 부분입니다.

앞선 비교 리츠주들과 비교시 공모금액이 751억으로 가장 적습니다.

앞선 리츠주들은 미래에셋 공모금액의 2배에서 3배정도로 규모가 더 큽니다.

시가총액도 1,454억 수준으로 앞선 리츠주들보다 규모가 적습니다.

그렇기 때문에 상장일 주가 상승에는 조금 더 유리한 편입니다.

수요예측 기관참여건수는 1,106건이며, 수요예측 경쟁률은 1,098.6:1입니다.

이 수치들 모두 리추공모주 역대 1위 기록입니다.

상장일에 나름 주가를 기대하게 만드는 요소 중 하나입니다.

리츠공모주 역대 1위 기록을 기록한만큼 상장일 주가도 상승하길 기원합니다.

의무보유확약 신청은 앞선 리츠주들과 대동소이한 약 17.34%입니다.

기관경쟁률에 비해서는 조금 아쉬운 수준이나 보통의 결과입니다.

청약 후 나오는 최종 의무보유확약도 50%수준은 나올 것으로 기대합니다.

올해 모든 리츠주와 중요 지표들만 비교해도 비슷하거나 미래에셋글로벌리츠가 괜찮아보입니다.

단기적으로 상장일 매도를 계획하신다면 목표가는 5,400원에서 5,500원 정도를 목표로 청약한다면 문제는 없어 보입니다.

미래에셋글로벌리츠의 일반청약자 물량입니다.

전체 공모주식수는 15,020,000주이며, 이 중에 일반청약자 배정 물량은 총 6,008,000주, 40%입니다.

이 중에 미래에셋증권과 KB증권이 각각 35%씩 가장 배정이 많습니다.

나머지 배정 물량은 NH투자증권이 30%를 차지합니다.

아무래도 온라인청약수수료가 무료인 NH투자증권으로 가장 많은 사람들이 몰릴 것으로 보입니다.

증권사별 청약 자격입니다.

기본적으로 3개 증권사 모두 청약 직전일까지 계좌 개설을 완료해야 청약이 가능합니다.

예외로 청약 가능한 경우가 있는데 미래에셋증권의 경우는 비대면, 온라인개설 계좌, 은행 다이렉트 계좌는 청약일에 계좌 개설해도 청약이 가능합니다.

각 증권사별 청약수수료입니다.

온라인 청약 고객 최소 등급 기준 미래에셋증권은 2,000원의 청약수수료가 있습니다.

KB증권은 온라인 고객 최소 등급 1,500원의 청약수수료가 있습니다.

NH투자증권만 온라인 청약수수료 무료입니다.

그렇기 때문에 균등 청약만 하실 경우 NH투자증권으로 많이 몰릴 것으로 예상됩니다.

3개 증권사의 최소 청약한도 및 필요 청약증거금입니다.

먼저 미래에셋증권은 최소 청약한도 100%는 105만주이며 청약증거금 26억 2,500만원이 필요합니다.

그러나 미래에셋증권은 온라인 청약 시에는 200%까지 청약이 가능합니다.

KB증권 최소 청약한도 100% 기준 70만주이며 청약증거금은 17억 5,000만원이 필요합니다.

NH투자증권 최소 청약한도 100% 기준 72만주이며 청약증거금은 18억이 필요합니다.

증권사별 우대 고객은 기준에 따라 더 많이 청약할 수 있습니다.

중복 청약이 금지되기 때문에 Total 청약자수를 먼저 계산해야 그나마 정확한 균등 배정 예상이 됩니다.

Total 청약자수 대략 20만명으로 계산하면 균등배정주수 평균은 15주가 나옵니다.

아무래도 청약수수료 무료인 NH투자증권에 가장많은 청약자가 몰릴 것으로 예상되어 균등 배정은 NH투자증권이 가장 적을 것으로 보입니다.

그래도 대부분 증권사 최소 균등 10주 이상은 배정 받을 것으로 예상되기 때문에 최소 청약은 20주 이상을 추천드립니다.

미래에셋글로벌리츠의 비례 배정 예상입니다.

비례 배정을 예상하려면 나름 흥행한 리츠공모주들의 청약증거금을 알아야 합니다.

롯데리츠는 약 4.7조가 몰렸고, NH프라임리츠는 약 7.7조가 몰렸습니다.

디앤디플랫폼리츠는 약 1.6조이고 SK리츠는 무려 19.9조가 몰렸습니다.

가장 최근에 청약한 NH올원리츠도 약 10.7조가 몰렸습니다.

이를 토대로 참고하면 미래에셋글로벌리츠에는 최소 10조의 청약 증거금을 예상합니다.

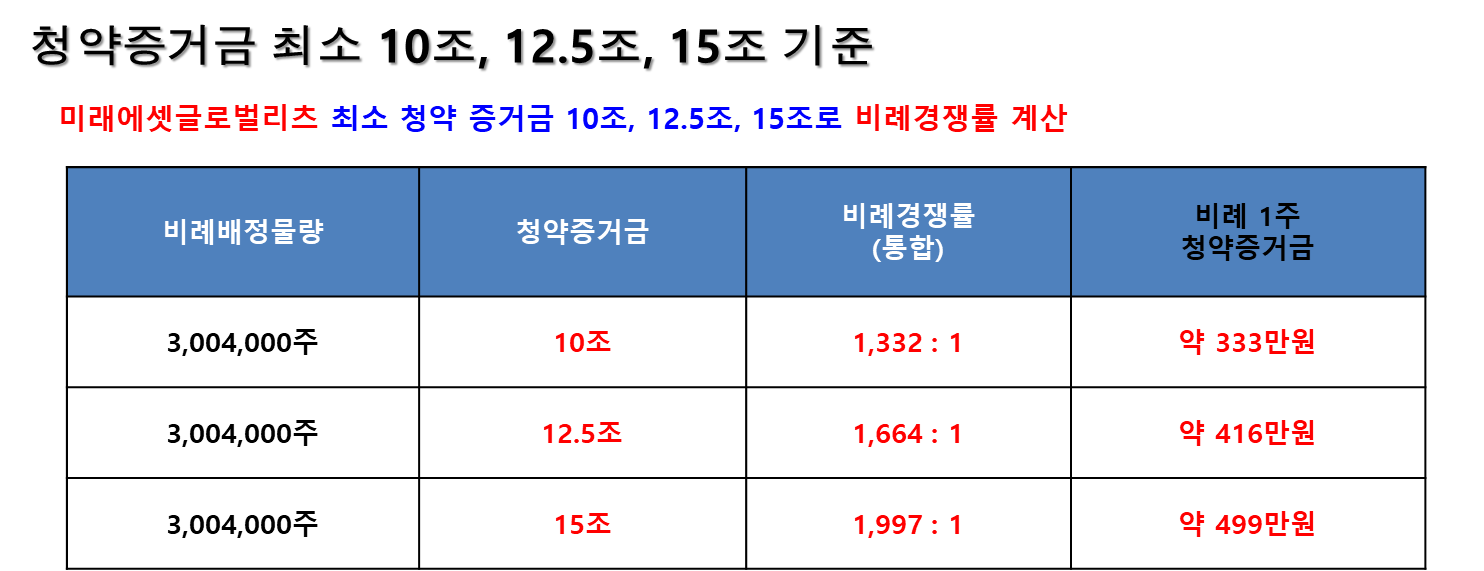

최소 청약증거금 10조, 12.5조, 15조를 가지고 비례경쟁률을 구해보겠습니다.

먼저 최소 청약증거금 10조가 몰린다고 가정하면,

비례경쟁률은 약 1,332:1이 나오며 한주 비례배정 받는데, 약 333만원이 필요합니다.

최대 청약증거금 15조가 몰린다고 가정하면,

비례경쟁률은 약 1,997:1이 나오며 한주 비례배정 받는데, 약 499만원이 필요합니다.

제 생각에는 최소 10조 이상의 청약증거금이 몰리지 않을까 추정합니다. 그러면 대략 333만원당 한주 비례 배정 가능합니다.

물론 이 비례경쟁률 수치는 3개 증권사끼리도 차이가 발생할 것이니 참고만 하십시요~

미래에셋글로벌리츠의 결론입니다.

미래에셋글로벌리츠는 기초자산들이 모두 안정적인 우량 고객들과 장기 임차 계약을 체결했습니다.

그렇기 때문에 안정성 측면에서는 괜찮아보입니다.

추가로 글로벌 우량 고객들과 장기 임차하는 자산에 추가 투자를 하려고 하고 있습니다.

또한 미국 물류 관련 리츠 수익률은 타 부동산 리츠대비 약 12.2%의 높은 수익률을 기록하고 있습니다.

전자상거래가 매년 성장하기 때문에 이에 따라 물류 수요 역시 증가할 것으로 예상합니다.

예상 배당률도 평균 약 6.47%로 괜찮아 보입니다.

저 역시 균등은 기본으로 청약 예정이며, 비례 여부는 경쟁률을 보고 청약 예정입니다.

제 분석이 틀릴 수 있다는 점 명심하시고, 청약 여부는 전적으로 본인의 판단으로 결정해주세요!!

이 내용은 절대 종목 추천 및 청약 추천이 아니며 투자는 본인 책임입니다.

최소금액 비례 배정받기 파일용 ↓↓↓↓

감사합니다.^^

모두 성투하세요^^