이번에 또 실권주 청약이 나왔는데 3개 종목의 청약이 하루 차이로 겹칩니다. 실권주 청약인 현대두산인프라코어와 ESR켄달스퀘어리츠 그리고 조일알미늄의 기본적인 내용만 공유 예정이므로, 청약 관심있으신 분들은 더 많은 자료를 찾아보신 후에 청약 결정해주시기를 당부드립니다.

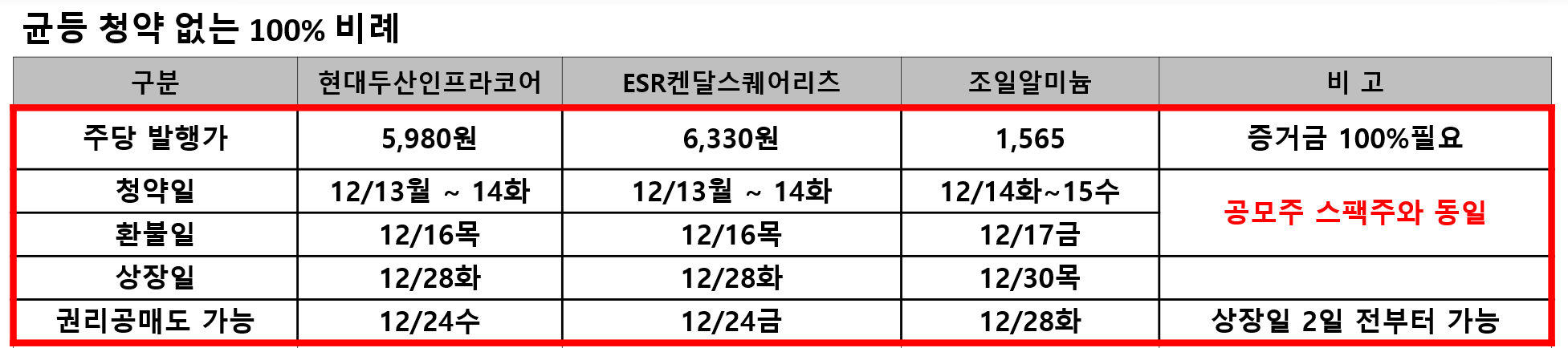

유상증자 실권주 청약 내용입니다.

먼저 현대두산인프라코어와 ESR켄달스퀘어리츠는 같은 날인 오늘과 내일 14일까지 청약이 진행 중입니다.

조일알미늄은 14일 15일 동안 실권주 청약이 예정입니다.

환불일은 현대두산인프라코어가 12월 16일 목요일이고 조일알미늄은 17일 금요일입니다.

상장일은 앞에 두 종목이 12월 28일이고 조일알미늄이 12월 30일입니다.

권리공매도는 상장일 2일 전으로 이날부터 매도는 가능합니다.

청약증권사는 현대두산인프라코어는 8개 증권사를 통해 청약을 진행해서 어디로 청약하든 경쟁률은 동일합니다.

ESR켄달리츠는 한국, NH, KB증권을 통해 청약이 가능하며, 조일알미늄은 신한금융투자에서만 청약이 가능합니다.

구주주 청약률은 현대두산인프라코어는 100.2%로 아주 흥행했으며,ESR켄달리츠는 92.69%, 조일알미늄은 85.25%로 나왔습니다.

현대두산인프라코어는 구주주청약률이 높아서 실권이 적습니다. 금액으로도 약 2억으로 경쟁률이 매우 높을 것으로 보입니다.

ESR켄달리츠는 리츠주인데도 구주주청약은 나름 흥행했으나, 워낙 유상증자 규모가 커서 실권 금액이 약 323억으로 많습니다.

조일알미늄은 실권주 약 295만주에 실권금액으로는 약 46.2억입니다.

12월 13일 종가 기준으로 상장일까지 이 주가를 유지하면 현대두산인프라코어는 1주당 약 23.08%의 수익률이며 ESR켄달스퀘어리츠는 12월 13일 종가와 40원 차이로 이 금액에 매도한다면 한주당 약 0.63%의 수익률입니다.

솔직히 ESR켄달리츠는 굳이 공모 청약을 해서 배정받을 이유는 적어보입니다.

상장일까지 2주 정도 남았는데, 굳이 현재 주가랑 별로 차이도 없는데 굳이 청약할 필요가 있는지 모르겠습니다.

조일알미늄은 12월 13일 종가 금액으로 상장일에 매도한다면 한주당 약 34.19%의 수익률입니다.

여기 종목들은 모두 약 2주 뒤 상장이라서 현재 주가보다 상장일에 높을지 여부는 예측이 어렵습니다.

다음은 현대두산인프라코어와 ESR켄달스퀘어리츠의 실권주 청약 1일차 결과입니다.

현대두산인프라코어는 실권금액이 약 2억인데 첫날부터 무려 약 409억이나 증거금이 몰렸습니다.

벌써 경쟁률은 202.8:1로 1주 배정받는데 약 119만원이나 필요합니다.

대출 등을 통해 청약한다면 효율이 너무 안 좋습니다.

첫날부터 이렇게 경쟁률이 높으니 마지막날에는 경쟁률이 1,000:1이 넘을지도 모릅니다.

다음 ESR켄달스퀘어리츠는 증거금 약 10억으로 매우 저조합니다.

제 생각에도 현재 주가와 발행가의 차이가 거의 없어서 굳이 공모 청약을 할 필요가 없습니다.

아마도 경쟁률은 미달로 끝날 것으로 예상됩니다.

만약 미달이 발생하면 100주 청약하면 100주 다 배정받습니다.

저 역시도 현대두산인프라코어가 괜찮아보이나 1주받기 위한 금액이 너무 높아 청약을 포기할 것 같습니다.

조일알미늄의 간단한 회사 소개입니다.

87년 전통의 알루미늄 생산/가공 기업으로, 설립 후 최초 유상증자를 이번에 진행했습니다.

국내 알루미늄 시장 내에서 약 10~15% 내외의 점유율을 꾸준히 확보 중이며 알루미늄판 생산/가공 및 판매의 단일 사업부문을 오랜 시간 영위하면서 사업 안정성을 갖추고 있습니다.

작년 매출액은 약 3,329억 수준입니다.

조일알미늄의 2018년부터의 영업이익 및 당기순이익 내용입니다.

아쉽게도 지속 손실 발생 중입니다.

알루미늄 가격 상승과 제품 판매단가 조정 등에 의한 지속 손실이 발생하고 있습니다.

이러한 하락 추세가 지속될 경우 알루미늄 가격이 판가에 전이되는 제품 판매단가 설정 구조에 따라 단가 하락 압력이 발생할 수 있고,

이 경우 다시금 매출액과 수익성이 악화될 수 있습니다.

청약하실 분들께서는 이 점 유의하시어 투자에 임하시기 바랍니다.

조일알미늄의 간단한 재무안정성 부문 비교입니다.

2021년 3분기 기준 약 1,814억의 부채가 있으며, 부채비율은 141.63%, 차입금의존도는 46.2%입니다.

앞서 얘기한데로 지속적인 영업적자와 이에 따른 당기순손실 발생으로 부채비율이 2018년말 90.64%에서 2019년말 155.0%입니다.

차입금의존도 2018년말 41.63%에서 2019년말 52.95%로 악화되었습니다.

최근 알루미늄 수요 증가와 당사의 판매단가 인상을 통해 영업실적이 개선되고 있어 향후 재무실적이 호전될 가능성이 높습니다.

하지만 알루미늄 수요 감소에 따른 실적 악화 시 재무안정성 지표가 악화될 위험이 있습니다.

조일알미늄 유상증자 공모 금액의 사용 목적입니다.

조일알미늄 이번 유상증자 공모금액 약 313억 중에 시설자금으로 120억, 운영자금으로 193억을 사용 예정입니다.

시설자금은 2차 전지용 양극박 소재사업을 위한 설비 투자로 나름 긍정적입니다.

운영자금은 원재료 매입 등의 매입 자금 상환용이라고 합니다.

저는 시간관계상 현대두산인프라코어, ESR켄달스퀘어리츠, 조일알미늄에 실권주 정보 및 기업 맛보기만 보여드린 것임으로

증권신고서는 기본이고, 기업 전망, 재무 재표, 사업 구조 및 전망 등 다른 블로거나 유튜버 분들의 자료를 찾아보신 후에 청약을 결정하시기 바랍니다.

다시 한번 말씀드리지만, 이 내용들은 절대 종목 추천이 아니며, 투자는 본인 책임입니다.

감사합니다.

모두 성투하세요^^