오늘 에브리봇의 수요예측 최종 결과가 발표되었습니다.

안타깝게도 수익이 별로 기대되지 않는 종목입니다. 자세한 기업분석 내용은 지난번에 올린 아래 링크로 확인 부탁드리며, 오늘은 수요예측 결과 위주로 분석 내용 공유드리겠습니다.

https://gongmokkun.tistory.com/103

에브리봇-공모주 분석-상편, soso한 수익 예상, 물걸레 로봇청소기 국내 1위 판매, 코넥스 이전 상

오늘은 7월 19일 20일에 청약 예정인 에브리봇의 기업 분석 상평 내용입니다. 에브리봇은 코넥스 이전 상장 종목이므로 기존 코넥스 이전 종목들이 그랬던 것처럼 많은 수익은 기대가 안되며, 소

gongmokkun.tistory.com

에브리봇의 청약 개요입니다.

주요 사업은 물걸레 로봇 청소기를 개발 판매하는 기업입니다. 확정공모가액은 희망공모가액 상단 36,700원으로 결정되었습니다. 총 공모주식수는 112만주이고 공모금액은 약 411억입니다. 예상 시가총액은 약 2,238억입니다.

일반 청약자 물량은 336,000주, 30%로 일반청약자 물량을 늘렸습니다.

보통 회사가 괜찮으면 기관들이 다 가져가고 일반청약자한테는 25%만 배정하는데, 시작부터 느낌이 안 좋습니다. 상장일 유통물량은 약 34.7%로 올해 청약한 공모주들 중에는 보통 수준이며, 유통금액은 약 777억입니다. 수요예측 기관 경쟁률은 576.7:1로 낮은 수준이며, 올해 지금까지 40개 공모주 중에 4번째로 낮은 수준입니다. 의무보유확약 신청은 0.67% 로 올해 지금까지 40개 공모주 중에 가장 낮은 수준입니다.

청약일은 7월 19일 20일입니다. 환불일은 2일 뒤인 22일 목요일입니다. 환매청구권은 아쉽게도 미부여입니다. 상장일은 7월 28일 수요일입니다. 청약증권사는 NH투자증권이며 최소 청약 단위는 10주이며, 청약증거금 183,500원이 필요합니다. 특이사항으로는 코넥스 이전 상장입니다.

에브리봇의 최근 3개월 간의 대략적인 코넥스 시세입니다.

4월부터 희망공모가 상단보다는 10% 이상 높게 유지 중입니다.

올해 코넥스 이전 상장한 종목들인 피엔에이치테크, 씨이랩, 라온테크 등의 데이터로 예상하면 상장당일 약 10% 정도의 수익이 예상되나 수요예측 결과들이 워낙 안 좋아서 공모가 하회도 가능합니다. 7월 16일 종가인 40,350원 기준 공모가 비교 시 약 10% 수익 가능합니다. 코넥스 시세는 참고만 하십시오.

올해 코넥스에서 코스닥으로 이전 상장한 공모주들의 수익률입니다.

총 3개 종목이 있으며 피엔에이치테크, 씨이랩, 라온테크입니다. 피엔에이치테크는 시초가가 낮았다가 종가는 더 높게 마감했으며, 씨이랩과 라온테크는 시초가는 높았으나 종가는 더 낮게 마감했습니다. 상장일 시초가 기준 수익률 평균은 24.9% 이고, 상장일 종가 기준 수익률 평균은 21.0%입니다.

코넥스 7월 16일 종가 기준 수익률도 약 10% 밖에 되지 않아서 기존 코넥스 이전상장 종목 수익률을 참고해서

상장당일 수익률은 10%에서 20% 사이라도 달성했으면 좋겠습니다. 아주 적은 수익이니 청약에 참고하십시오.

에브리봇의 공모 현황입니다.

총 공모주식수는 112만주로 신주모집 75%, 최대주주 정우철씨 구주매출 25% 입니다. 이번 공모금액은 약 411억입니다.

우리사주조합 물량은 4.86%이고, 일반청약자 물량은 33.6만주 30%입니다. 아니 별로 그렇게 땡기는 공모주도 아닌데, 일반청약자 물량을 30%로 늘렸습니다. 보통 괜찮은 종목이면 일반청약자는 25% 배정하고 나머지는 기관들이 다 가져갈텐데, 기관들도 별로인지 일반청약자 물량만 30%로 늘렸습니다.

수요예측 경쟁률입니다.

기관 참여 건수로는 778건이 참여했으며, 기관경쟁률은 576.7:1 로 낮게 나왔습니다.

기관경쟁률과 상장일 시초가와 종가 수익률 비교 데이터입니다.

2021년 올해 현재까지 총 균등 청약 종목 40개의 수요예측 경쟁률 평균은 1,292:1 이며 에브리봇 기관경쟁률은 576.7:1 로 40개 종목 중에 4번째로 낮은 수준입니다. 그래프를 보시면 대체로 기관경쟁률이 높으면 상장일 시초가와 종가 수익률을 높게 얻을 경향이 있습니다. 에브리봇도 기관경쟁률이 낮아서 높은 수익은 기대가 안됩니다. 희망회로를 돌린다면 아모센스의 117:1 보다는 기관경쟁률이 높습니다.

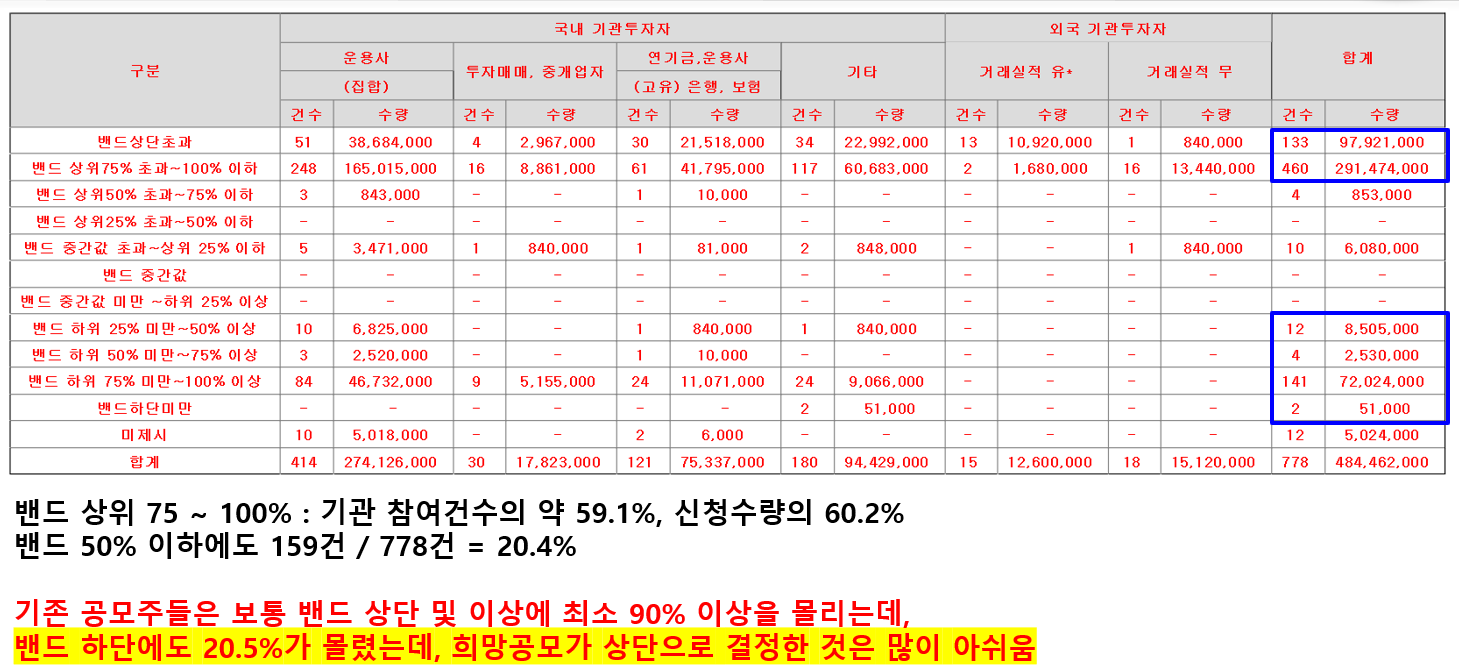

다음은 수요예측 신청 가격 분포입니다.

기관 참여건수의 약 76.2%, 신청수량의 80.4%가 희망공모가격 상단으로 몰려있습니다. 또한 50% 이하에도 건수 기준 20.4%나 공모가를 낮게 신청했습니다. 그런데도 희망공모가 상단인 36,700원에 공모가가 확정되었습니다. 아모센스 이후로 수요예측 신청 가격 분포가 안 좋은데도 희망공모가 하단이나 중간 부근으로 공모가를 선정하지 않은 게 이해가 안 갑니다.

다음은 기관 의무보유확약 신청내역입니다.

에브리봇의 의무보유확약 신청건수 기준으로는 0.9%이며 의무보유확약 신청수량 기준은 0.67%로 역대급으로 낮은 수준입니다. 그냥 거의 없다고 보시면 됩니다.

그냥 당장 불안해서 언제라도 팔고 나간다는 신호인가요??

의부보유확약 신청비율과 상장일 시초가와 종가 수익률 비교 데이터입니다.

기관 2021년 올해 현재까지 총 균등 청약 종목 40개의 신청 기준 의무보유확약 평균은 17.4% 이며, 에브리봇은 40개 중에 0.67%로 가장 낮습니다. 그래프에서 보시면 대체로 의무보유확약 신청 비율이 낮으면 상장일 시초가와 종가수익률이 낮습니다. 이 데이터만 봤을 때도 에브리봇의 수익이 전혀 기대가 되지 않습니다.

아모센스보다 낮을지는 상상도 못했습니다.

다음은 상장 후 유통물량입니다.

상장 예정 전체 주식 약 610만주 중에 약 212만주인 34.69% 가 상장당일 유통물량이며 공모가 기준 유통금액으로는 약 777억입니다. 유통제한물량에 대한 기존 주주들의 매각제한은 최대주주가 2년6개월이고 나머지 물량의 매각제한 기간은 1개월에서 3개월 사이입니다. 이 정도면 그냥 soso한 수준입니다.

올해 코넥스 이전 상장 종목들과 유통물량을 비교해봤습니다.

에브리봇은 약 34.7%로 평균보다는 낮은 수준입니다. 그러나 애초에 코넥스 이전 상장 종목들의 수익률 평균이 20% 수준임으로 에브리봇도 20% 이상 수익을 얻기는 어려울 것으로 보입니다.

NH투자증권의 청약한도입니다.

일반청약자 청약한도는 일반그룹 100%, 13,200주, 청약증거금은 약 2억 4,222만원입니다.

우대 기준에 따라서 150%, 200%, 250% 청약이 가능합니다.

요즘 증권사들이 청약수수료 장사하려고 규정을 바꾸고 있는데 NH투자증권은 아직까지는 온라인 청약 시 무료입니다.

에브리봇의 균등 배정 예상입니다.

올해 NH투자증권을 통한 공모주들의 청약건수를 감안해서 이번 에브리봇의 균등 배정을 예상해봤습니다.

에브리봇에서는 최소 10만명 청약 시 1.68주, 최대 15만명 청약 시 1.12주 배정 예상됩니다.

에브리봇의 청약 결론입니다.

긍정적인 면으로는 경쟁업체들과 비교해도 제품의 가성비가 매우 뛰어납니다.

로봇 청소기 시장에 대한 미래 성장성이 매우 긍정적입니다. 2020년 국내 수량/금액 기준으로 1위를 할 정도로 기술력 및 마케팅 능력도 있습니다. 사용후기들을 보면 대체로 만족을 하는 편입니다. 이 가격에 이 정도 성능이면 괜찮다고들 합니다.

부정적인 면으로는 공모가가 비쌉니다. 유사기업 산정 시 PER가 높은 로보락을 넣은 게 문제입니다. 또한 특정 제품에 대한 편중이 심해서 지속적인 신제품 출시와 매출 증가가 필요합니다. 그리고 로봇 청소기 분야의 경쟁이 매우 치열합니다. 벌써 10개가 넘는 업체들이 이 분야에 진출해 있습니다. 기관경쟁률도 올해 40개 공모주 중에 4번째로 낮습니다. 의무보유확약 신청도 올해 모든 공모주 중에 가장 낮습니다. 코넥스 시세가 공모가보다는 약 10%정도 높은데 이 정도 수익도 가능할지 의문입니다.

청약에 대해서는 저는 균등도 망설여지고 있습니다. 그러나 아모센스 같은 반전이 있을 수도 있습니다.

이 내용들은 절대 종목 추천이 아니며, 투자는 본인 책임입니다.

모두 성투하세요^^